新闻资讯

机械设备销售年销售额近200亿!NAURA等国产半导体设备商最新发展情况

发布时间:2024-10-29 23:07

在政策和资金的大力支持下,中国涌现出一批高素质的国内半导体设备制造商,这些厂商具有与国际巨头竞争的潜力。国内主要半导体设备制造商包括:NAURA、AMEC、JSG、CETC和其他未上市公司。

近年来我国集成电路(IC)产业蓬勃发展,巨大的市场需求和政府投资是推动这一发展的主要动力。中国IC产业的地位和发展势头也引起了国际同行的广泛关注和重视。JoMM邀请了一批国内IC专家撰写一系列有关中国IC产业的文章,包括历史、现状、发展以及政府相关政策。这些文章中的信息全部来自近年来的公共数据。这些文章旨在增进中国国内IC产业与国际IC生态系统的相互了解。

1、设备市场分析半导体设备处于半导体产业链的上游,其市场规模随下游半导体产业的技术发展和市场需求而波动。据SEMI统计,2020年全球半导体设备市场达到创纪录的689亿美元,同比增长16%,2021年将达到719亿美元,同比增长4.4%。2022年将保持增长势头,市场资金将达到761亿美元,同比增长5.8%。

如图1所示,中国半导体设备在全球市场的份额逐年上升。SEMI预计,到2020年,中国大陆半导体设备市场规模将达到181亿美元,同比增长34.6%,成为全球最大的半导体设备市场。在2020年中国对晶圆厂进行密集的资金投入后,SEMI预测,2021年中国大陆半导体设备市场将略有下降,市场规模为168亿美元,同比下降7%。

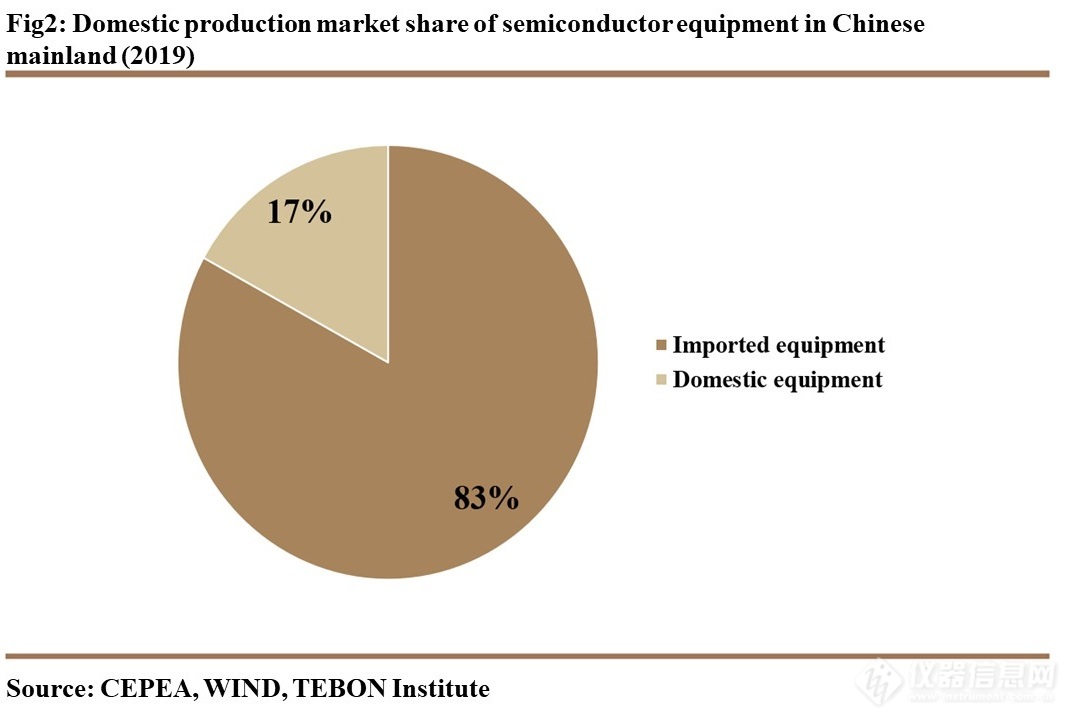

亿元。2019年,中国大陆半导体设备市场规模为134.5亿美元,本地化率约为17%(图2),国产替代空间巨大。随着美国继续加强技术和设备封锁,国内半导体设备替代的步伐正在加快。在政策和资金的大力支持下,国产设备企业在蚀刻、薄膜沉积、测试等诸多领域不断取得突破。

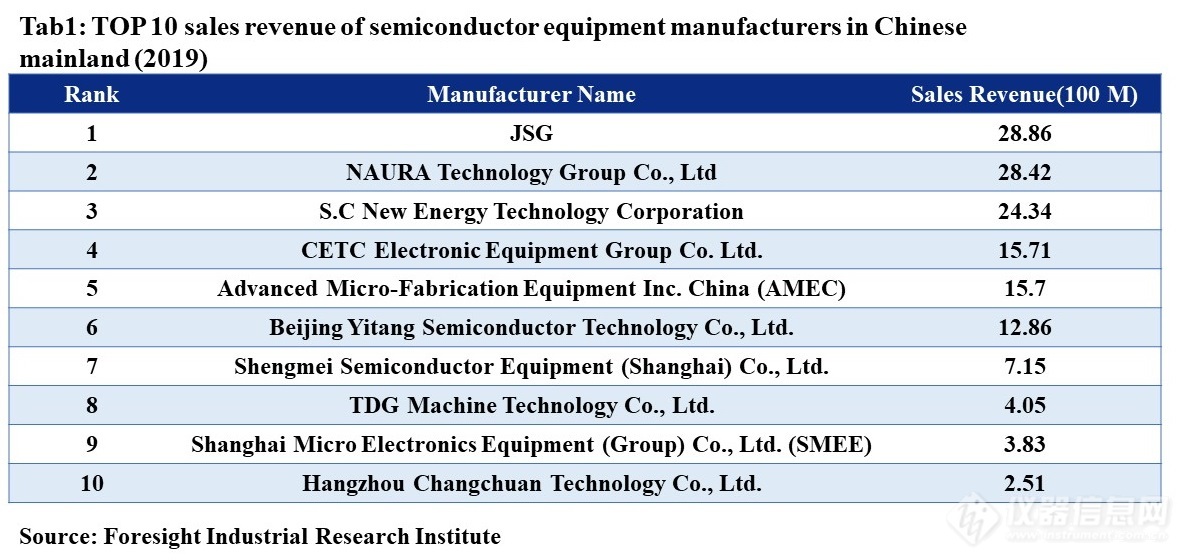

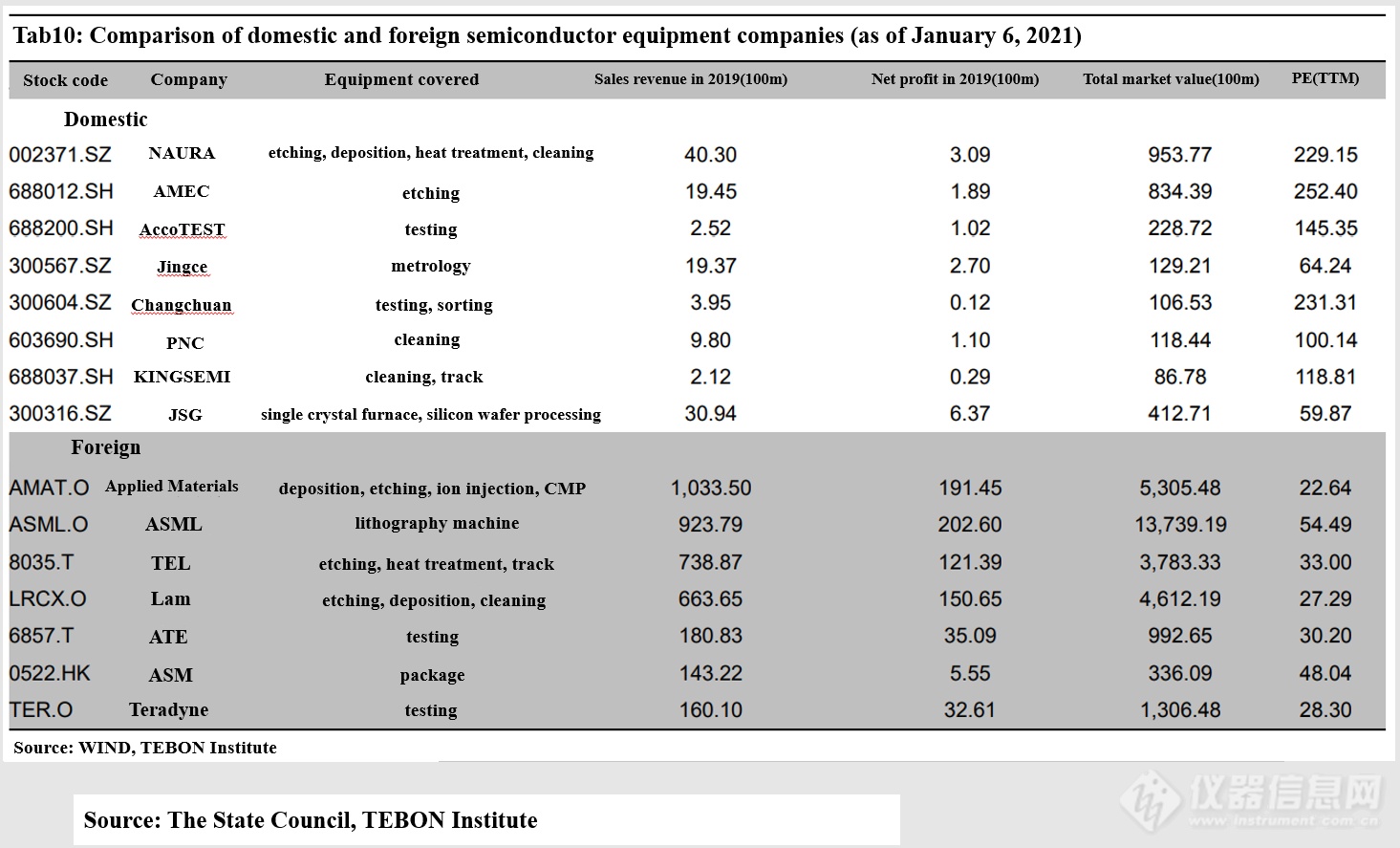

2、中国大陆(2019年)半导体设备国内市场占有率2019年,中国半导体设备销售收入前十位的企业完成销售收入143.43亿元,同比增长51.1%。2019年,十大半导体设备公司的销售收入占47家半导体设备制造商总收入的88.6%。2019年,浙江晶盛机电有限公司(JSG)在2019年中国半导体设备制造商销售收入中排名第一,2019年半导体设备销售收入达到28.86亿元,第二位是北方华创科技集团股份有限公司(NAURA),销售收入为28.42亿元。但是,从全球半导体设备企业的销售收入来看,我国半导体设备行业企业规模仍处于较低水平,工业设备主要依赖国外企业。

国内蚀刻设备、薄膜沉积设备和测试设备有望成为半导体设备国产化的先行者。中微半导体设备(上海)股份有限公司(AMEC)和NAURA分别在CCP和ICP蚀刻设备领域取得了突破。部分产品已应用于先进工艺生产线进行验证;NAURA在PVD领域实现了国内高端薄膜制备设备的突破,设备涵盖90-14纳米多工序,沈阳拓荆的设备成功进入长江存储科技有限责任公司(YMTC)生产线。北京华峰测控技术股份有限公司(AccoTEST)模拟测试设备的国内市场占有率已达60%,后续的SAC项目推广可能为公司带来新的增长空间。

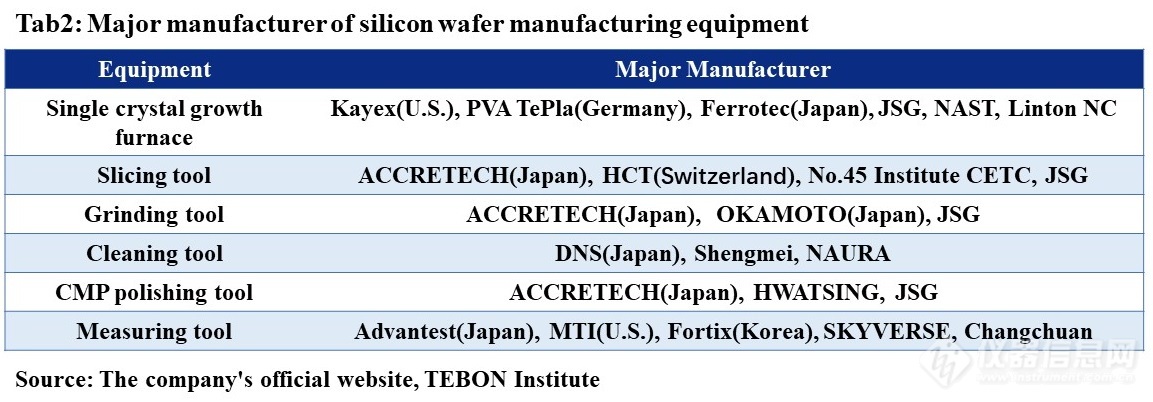

2、国内半导体设备公司新发展半导体设备主要用于晶圆制造与封装测试产业链,晶圆制造是半导体制造的第一大环节。晶体生长炉是单晶硅生产的主要半导体设备。国内晶体生长炉公司主要包括JSG、南京晶能半导体科技有限公司(NAST)、大连连城数控机器股份有限公司(LINTON)等。单晶硅棒完成后,需要经过一系列加工才能获得成品硅晶圆。涉及的主要半导体设备是切片机、研磨机、湿法刻蚀机、清洗机、抛光机和测量机。国内切片机制造商主要包括中国电子科技集团有限公司(CETC),JSG,国内磨削设备制造商主要包括JSG,国内清洗机制造商主要包括盛美半导体设备(上海)股份有限公司、NAURA,国内CMP化学机械抛光设备制造商主要包括天津华海清科、JSG,国内测试机制造商主要包括中科飞测和杭州长川科技有限公司。一般来说,只有JSG等国内少数厂商推出了一些硅晶片加工设备,市场占有率相对较低。

晶圆制造是半导体制造过程中最重要、最复杂的部分。整个晶圆制造过程包括数百个流程,涉及数十台半导体设备,如图3所示。晶圆制造的主要工艺流程包括热处理、光刻、蚀刻、离子注入、薄膜沉积、化学机械抛光和清洗。

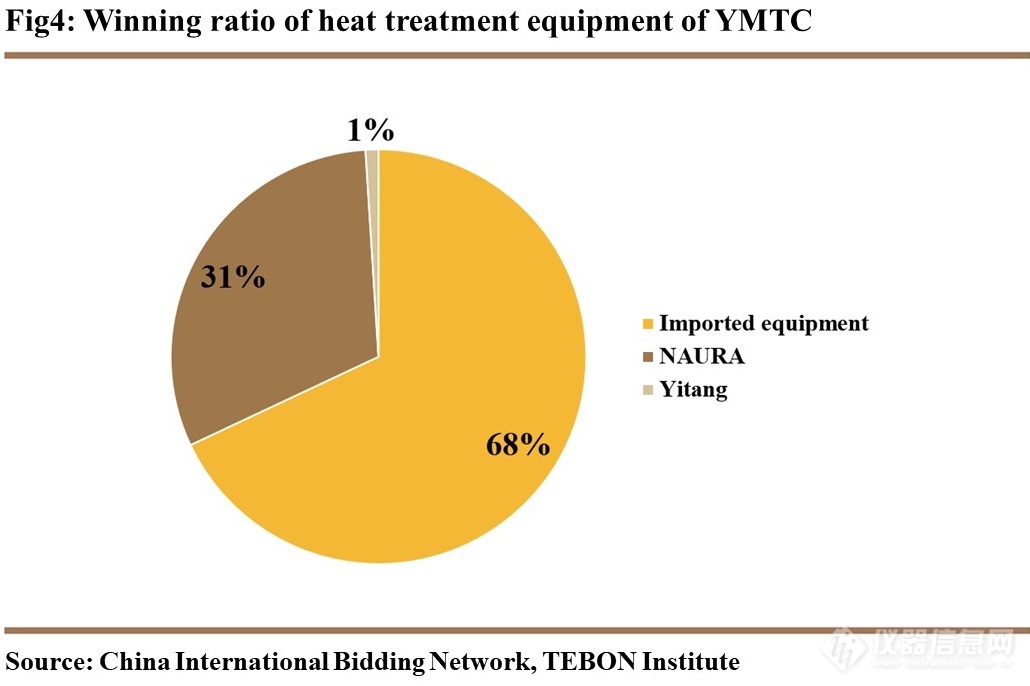

3、晶圆制造工艺。热处理过程中使用的半导体设备是氧化扩散设备,本质上是高温炉。国内氧化扩散设备制造商主要包括NAURA和北京屹唐半导体科技有限公司。从YMTC的招标情况来看,氧化扩散设备仍以国外厂商的设备为主,NAURA等国内厂商的市场份额逐年上升。截至2020年10月,就设备数量而言,NAURA的热处理设备在YMTC中的比例已超过30%,屹唐半导体的比例为图4中的1%。

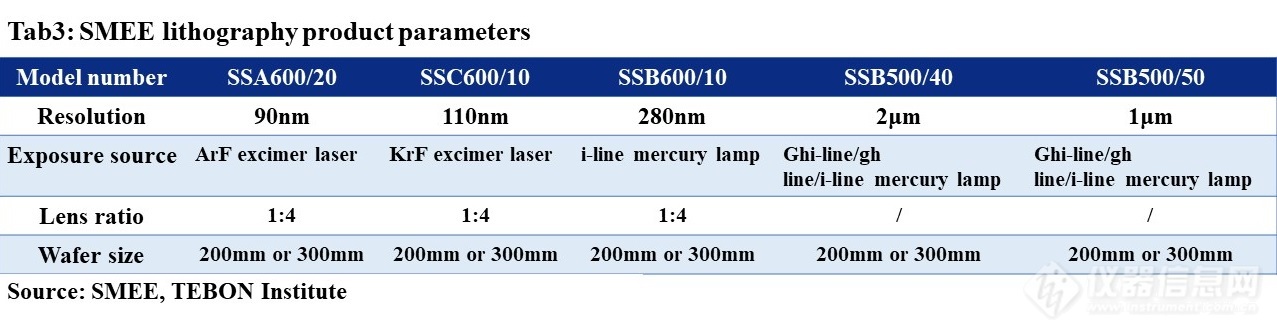

4、YMTC热处理设备中标率光刻过程中最重要的半导体设备是步进式光刻机。目前,国内主要具有步进式光刻机生产能力的公司是上海微电子装备(集团)股份有限公司(SMEE)。在集成电路领域,SMEE的产品主要包括步进式光刻机、晶圆对准/键合设备和晶圆缺陷自动检测设备。公司的步进式光刻机产品为SSX600和SSB500两个系列,其中SSX600系列主要用于IC前道制造90nm、110nm、280nm关键层和非关键层的光刻工艺需求,SSB500系列光刻机主要用于集成电路先进封装领域,如表3。

除了SMEE生产的步进式光刻整机外,还有北京华卓精科科技股份有限公司(U-PRECISION)和长春国科精密光学技术有限公司(CNEPO)在中国从事步进式光刻机零部件的研发和生产。2016年,CNEPO开发了中国第一套用于先进IC制造NA0.75投影式光刻系统的物镜。

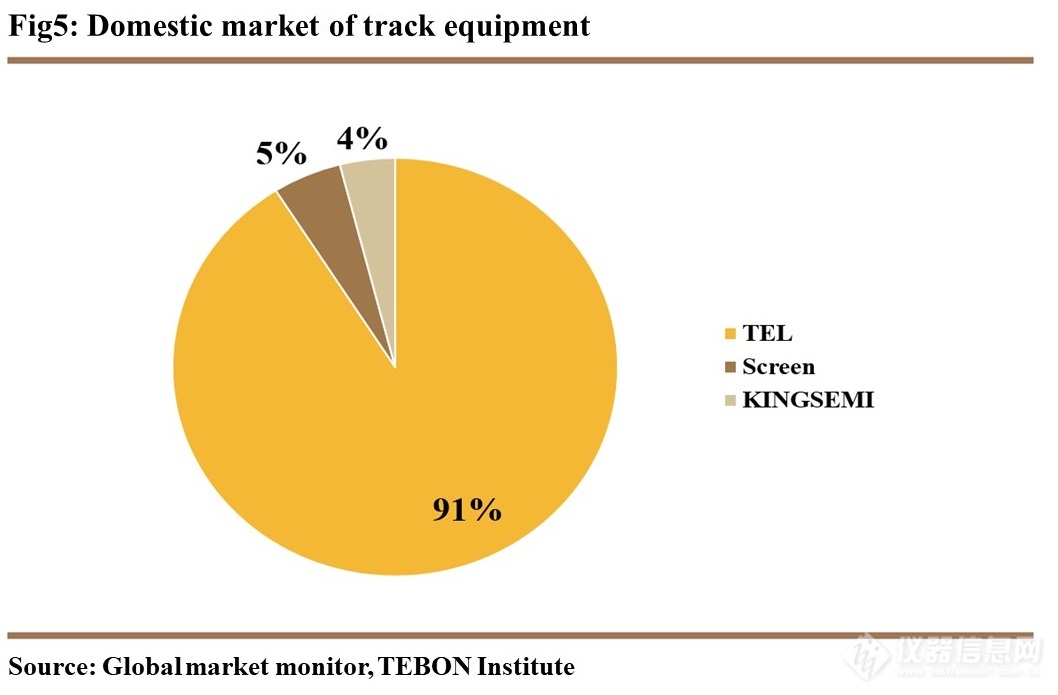

除了步进式光刻机,光刻过程中使用的半导体设备还包括跟踪设备。国内跟踪设备公司是沈阳芯源微电子设备股份有限公司(KINGSEMI)和盛美半导体,如图5所示。

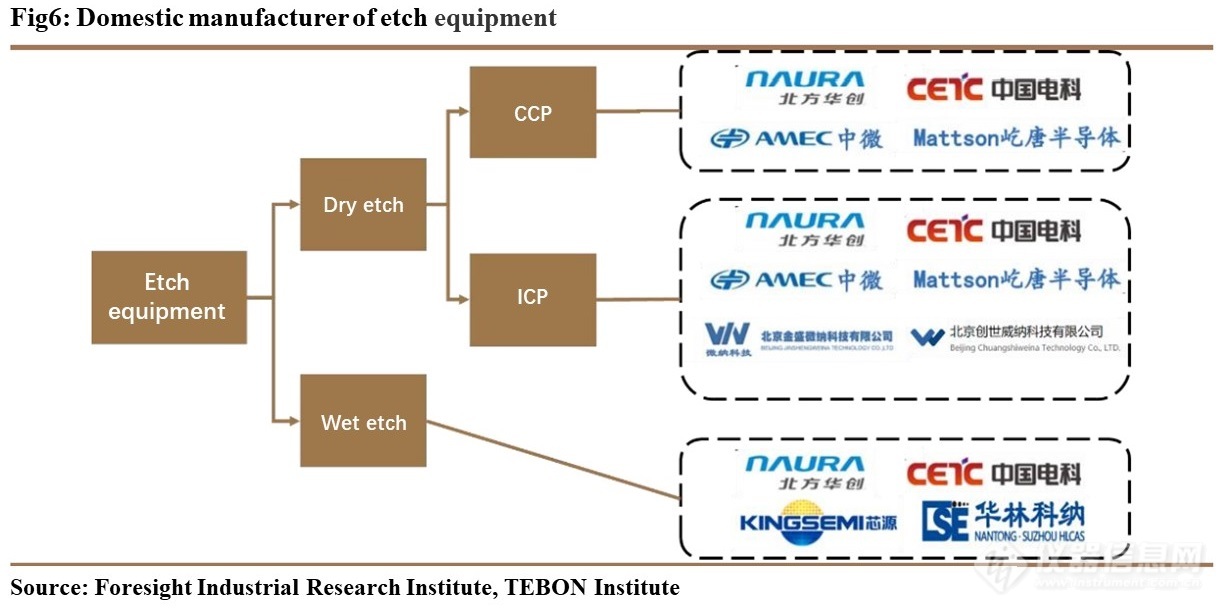

5、传送设备国内市场国内蚀刻设备公司主要包括AMEC、NAURA、屹唐半导体和CETC,如图6所示。其中,AMEC、NAURA和屹唐半导体主要从事干法蚀刻设备的生产。除了干蚀刻设备外,CETC 还生产湿法蚀刻设备。除上述公司外,北京创世威纳科技有限公司、KINGSEMI和华林科纳也生产蚀刻设备。

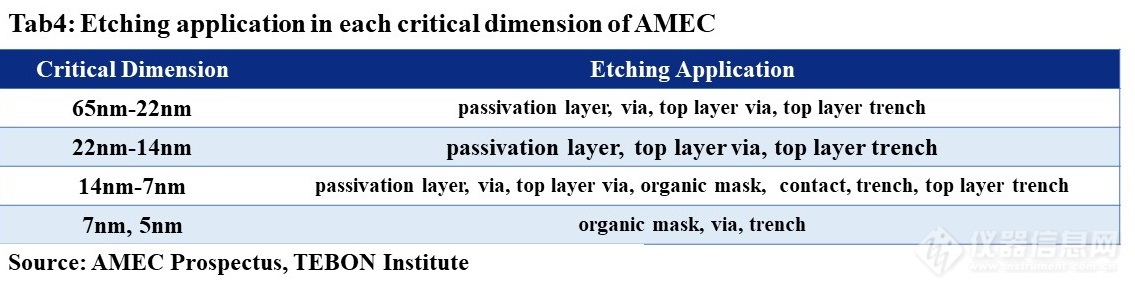

6、国内蚀刻设备制造商。在国内蚀刻设备制造商中,AMEC在CCP蚀刻方面具有明显的优势。在逻辑集成电路制造方面,AMEC的CCP蚀刻设备已进入国际知名晶圆厂的先进工艺生产线D NAND芯片制造方面,AMEC的CCP蚀刻设备技术可应用于64层批量生产。同时,AMEC 正在根据表 4 中内存制造商的需求开发 96 层和更先进的蚀刻设备和工艺。

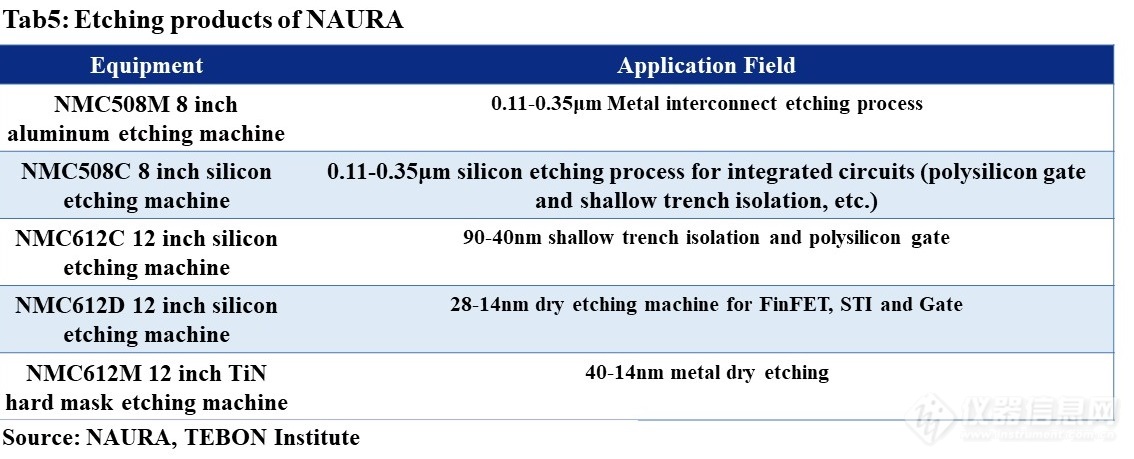

NAURA主要包括ICP蚀刻设备。NAURA 的 ICP 蚀刻设备主要用于硅蚀刻和金属材料蚀刻。28nm及以上蚀刻设备已实现产业化。在先进制造工艺方面,NAURA的硅蚀刻设备已突破14纳米技术,进入上海集成电路研发中心(ICRD),如表5所示。

国内离子注入机的主要制造商是凯世通半导体股份公司(Kingstone)和CETC。2020年12月,凯世通宣布拟向芯成科技控股有限公司出售3台2英寸集成电路用离子注入机,迈出了国产化的重要一步。

国内集成电路领域的CVD设备制造商主要包括NAURA和沈阳拓荆,NAURA主要生产APCVD设备和LPCVD设备,而沈阳拓荆主要生产PECVD。根据中国国际招标网的数据,沈阳拓荆在YMTC拥有3台PECVD设备。

目前,ALD设备尚未在集成电路行业大规模使用。位于NAURA的ALD设备可满足28-14nm FinFET和3D NAND原子层沉积过程的需求,目前处于验证阶段。沈阳拓荆在PECVD基础上自主研发了原子层沉积设备,通过生产验证,可用于VLSI、OLED和先进封装等领域。

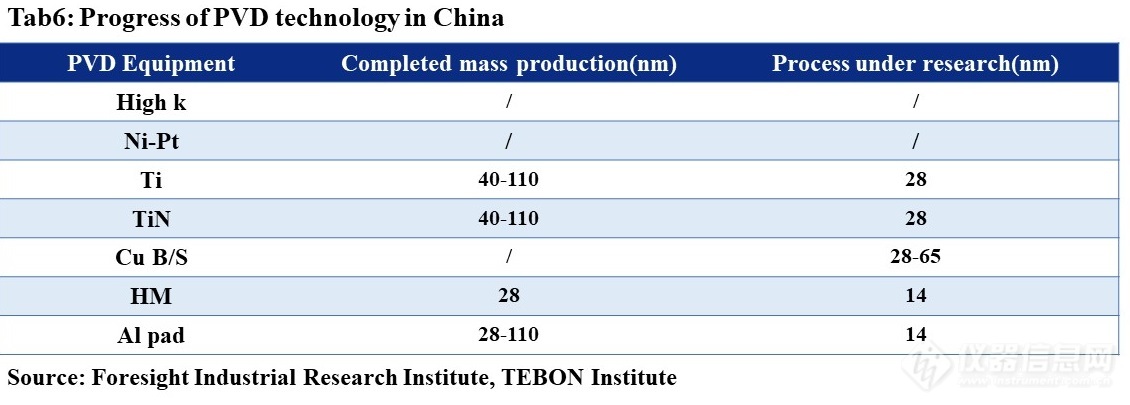

在PVD设备中,国内PVD制造商是NAURA,在溅射源设计技术、等离子体产生与控制技术、粒子控制技术、腔内设计与仿真技术、软件控制技术等方面都取得了一些突破。在国内集成电路领域,他们取得了国内先进薄膜制备设备的突破,设备涉及90-14纳米的多重制造工艺。据公司官网消息,该公司的PVD设备已被国内先进的集成电路芯片制造商指定为28纳米工艺基线机,并成功进入国际供应链体系,如表6所示。

CMP设备的主要国内研发和生产公司包括天津华海清科,这是目前国内唯一批量生产的12英寸系列CMP设备。所销售的半导体设备打破了国际制造商的垄断。

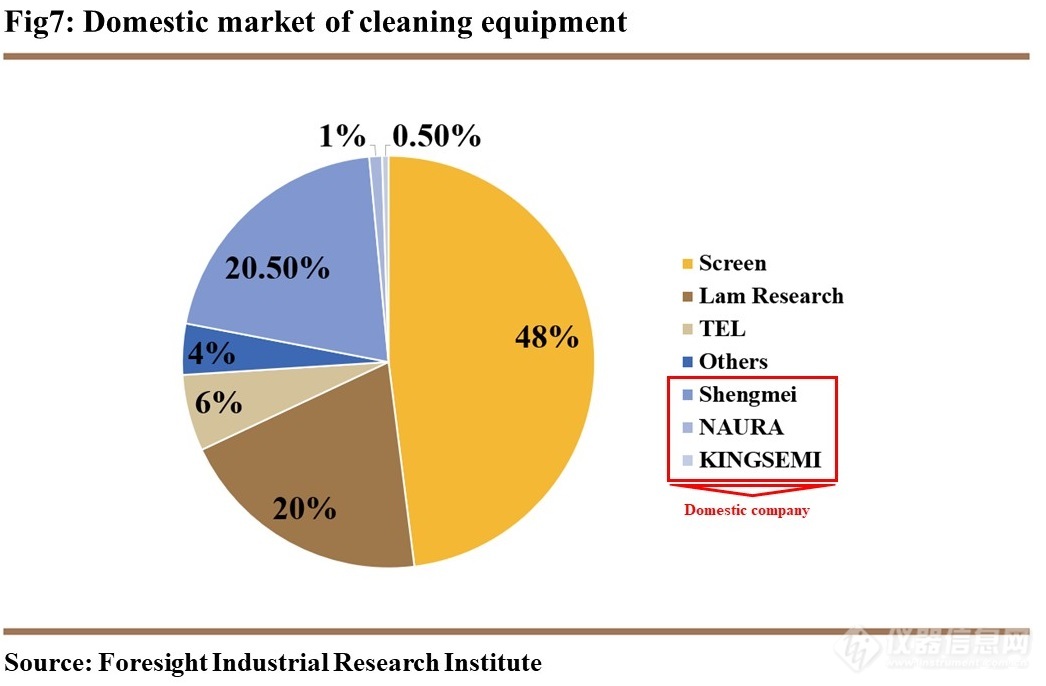

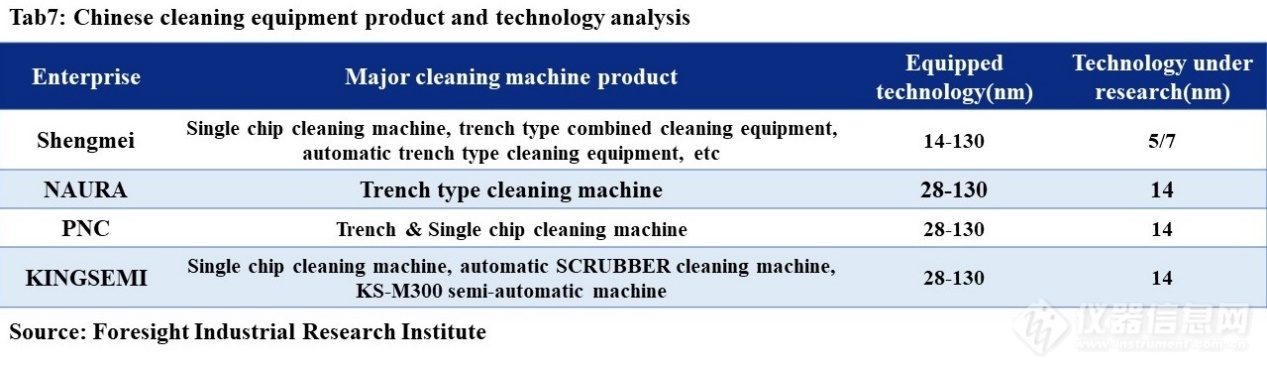

国内清洗设备领域主要包括盛美半导体、NAURA、KINGSEMI、至纯科技。其中,盛美半导体的主要产品是集成电路领域的单片清洗设备;NAURA收购美国半导体设备制造商Akrion后,主要产品为单片和槽式清洗设备;KINGSEMI产品主要应用于集成电路单片颗粒污染物;至纯科技致力于8-12英寸先进单晶硅湿法清洗设备及槽式湿法清洗设备相关技术。此外,根据中国国际招标网的统计,在芯片和集成电路制造商YMTC、华虹半导体(无锡)有限公司和HLMC二期工程购买的200多台清洗设备中,供应商按投标数量排列,依次为DNS、盛美半导体、LAM、TEL和NAURA,其占比分别为48%、20.5%、20%、6% 和1%。盛美半导体在国内清洗设备供应商中排名第一。可见盛美半导体是国内半导体清洗设备行业的龙头企业,未来市场发展空间相对较大。有望打破外国公司的垄断,扩大其市场份额,如图7和表7所示。

半导体测试贯穿整个半导体产业链。IC 设计、晶圆制造和最终芯片封装都需要相应的测试以确保产品质量和产量,如图8所示。

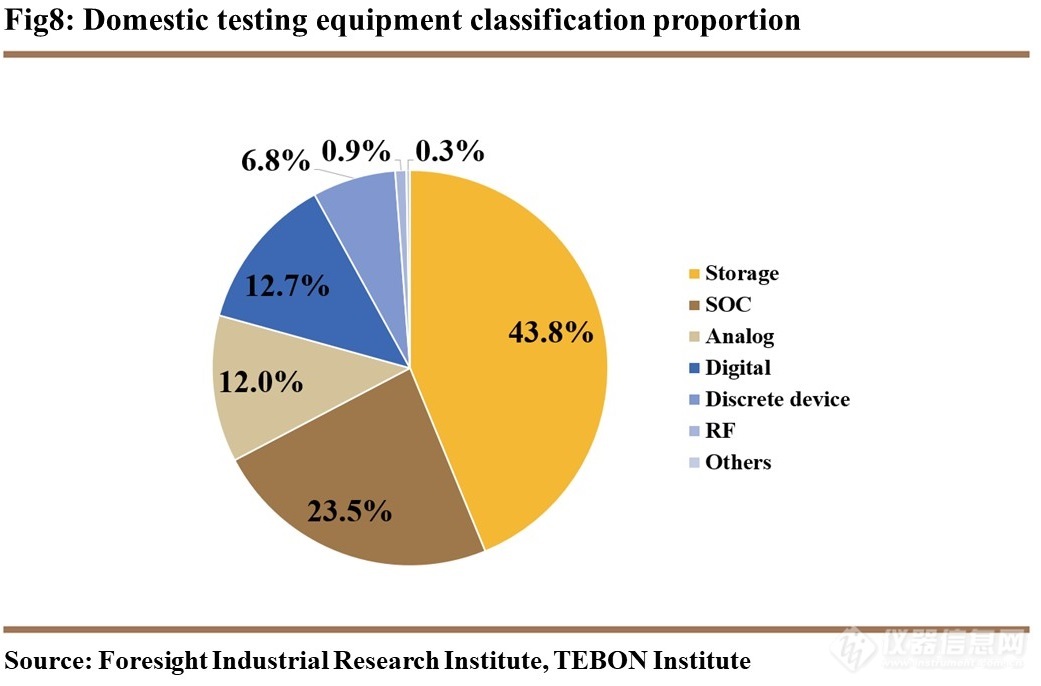

主要用于测试过程的半导体设备是测试机、分选机和探针台。国内检测设备制造商主要包括AccoTEST和杭州长川科技。他们专注于模拟测试设备和数字/模拟混合测试设备。其中,AccoTEST占国内模拟测试设备市场的近60%。在中国测试设备市场,存储测试设备和SOC测试设备占主要市场份额,市场份额分别为43.8%和23.5%,如图9所示。

9、国内市场的模拟测试设备半导体探针台设备行业高度集中。中国最大的两个探针台制造商是矽电半导体设备(深圳)有限公司(Sidea)和杭州长川科技,CETC也拥有探针台的生产能力。分选机可按结构分为三类。国内分选机制造商主要包括杭州长川科技。

封装设备主要包括切割和减薄设备、键合设备、分选和测试设备等。国内具有封装设备制造能力的企业主要包括CETC和ACCURACY。

3、政策和资金概述政策大力支持半导体设备产业的发展,加快了国产替代进程。“02专项”以来,中国出台了一系列支持半导体产业发展的政策。中国先后颁布了《集成电路产业发展促进方案》、《关于进一步鼓励软件产业和集成电路产业发展若干政策的通知》,为半导体产业提供支持。

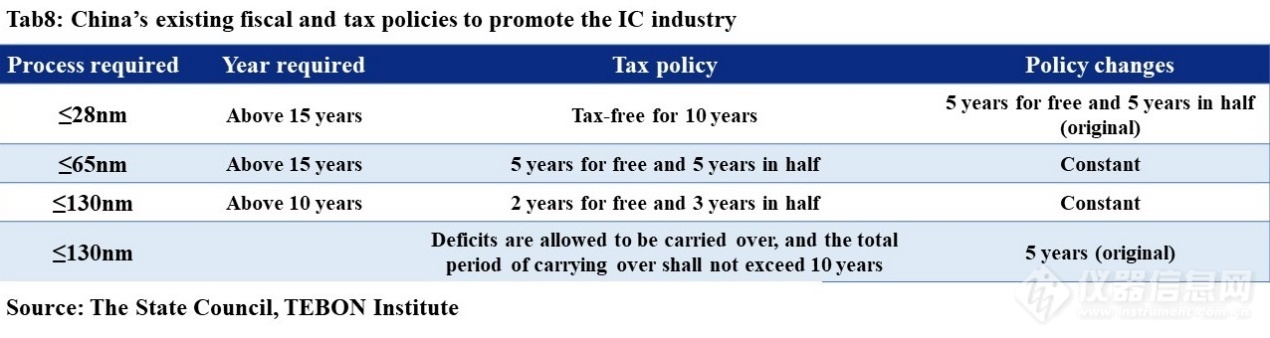

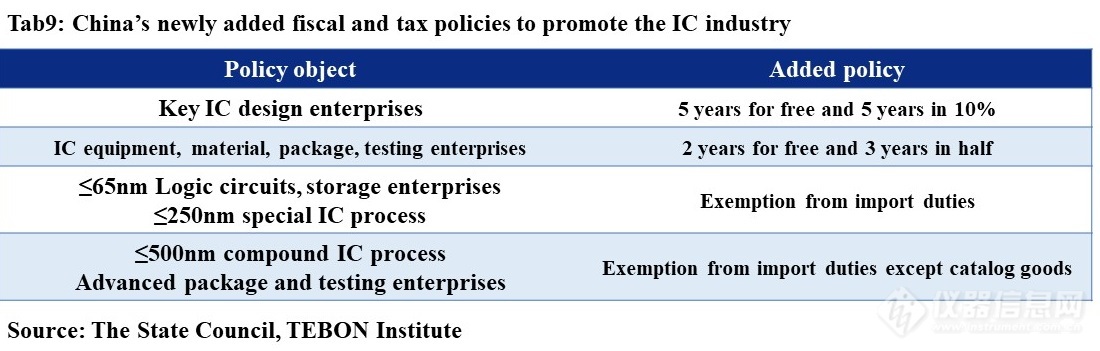

针对半导体国产化的迫切需求,于2020年8月发布了《关于促进新时期集成电路产业和软件产业高质量发展的若干政策》,从财税、融资、人才、市场等多方面支持国内半导体相关问题,如表8和表9所示。

基金深入参与半导体设备行业。2014年,中国设立了集成电路产业投资基金。2018年,集成电路产业投资基金第一阶段完成。总投资额1387亿元。共有23家公共投资公司和29家未公开的投资公司。有效投资项目约70个,投资范围覆盖集成电路产业的上下游环节。在大基金一期投资项目中,集成电路制造占67%,集成电路设计占17%,封装测试占10%,设备材料占6%。

大基金第二阶段将继续支持国内半导体设备的发展。2019年,集成电路产业基金第二阶段成立。主要有三大投资布局和规划方向;一是支持龙头企业做大做强;二是形成产业集群,集团发展,海外发展;三是继续推进国产设备和材料的下游应用。

在半导体设备方面,基金第一阶段主要完成产业布局,二期基金将对在蚀刻设备、薄膜设备、测试设备、清洗设备等领域部署的企业保持高强度、持续的支持,推动龙头企业做大,形成一系列成套设备产品。加快步进式光刻机、化学机械抛光设备等关键设备和关键零部件的投资布局,确保产业链安全。充分发挥基金在整个产业链中的优势,继续推进设备、集成电路制造、封装测试等公司的协调,加强基金投资企业上下游整合,加快设备从验证到“批量采购”的进程。设备和材料公司争取更多的市场机会。督促生产企业提高国产设备核查采购比例,为国内设备和材料提供工艺验证条件,扩大采购规模。

在政策和资金的大力支持下,中国涌现出一批高素质的国内半导体设备制造商,这些厂商具有与国际巨头竞争的潜力。国内主要半导体设备制造商包括:NAURA、AMEC、JSG、CETC和其他未上市公司,如表10。

随着半导体技术的发展,光刻技术传递图形的尺寸限度缩小了2~3个数量级(从毫米级到亚微米级),已从常规光学技术发展到应用电子束、 X射线、微离子束、激光等新技术;使用波长已从4000埃扩展到 0.1埃数量级。光刻技术成为一种精密的微细加工技术。

半导体光刻技术与应用主题网络研讨会”,依托“网络讲堂”栏目,邀请业内专家以及厂商技术人员参与本次网络研讨会,就半导体光刻技术等话题共同探讨,为广大从事半导体光刻设备和技术研发的专家学者和技术人员提供一个交流的空间。(点击图片免费报名参会)

导航栏目

新闻中心

联系我们

联系人:李

手机:13658489879

电话:0598-8591900

邮箱:59896898@qq.com

地址: 三明市三元区碧桂园247幢2005